Наприкінці жовтня всі п'ять державних банків отримали несподіваний лист від регулятора. У ньому Національний банк “наполегливо просить” їх не вкладати кошти в облігації урядів країн-партнерів. На відміну від банків приватного сектору, які вклали в облігації урядів країн G7 близько 2 млрд дол, державні установи таких великих інвестицій не здійснювали, тому лист регулятора їх дещо спантеличив.

Схоже, у Нацбанку вирішили зіграти на випередження. Там вважають, що вкладення держбанків в облігації країн-партнерів можуть вплинути на рішення їхніх урядів надавати фінансову підтримку Україні. А вільні валютні кошти треба спрямувати на підтримку потреб українського бюджету в умовах війни.

Що сталося?

Державні банки, у яких зосереджена переважна більшість вкладів українців (708,6 млрд грн) та активів банківської системи (56%), отримали “жовту картку” від Нацбанку. 25 жовтня регулятор надіслав їм листа, у якому дав поради щодо інвестиційної політики та висловився проти вкладання валюти в облігації країн G7.

“Національний банк у процесі здійснення безвиїзного банківського нагляду за діяльністю банків звертає увагу на збільшення кількості ухвалених державними банками рішень щодо використання вільної валютної ліквідності в придбання паперів країн G7. При цьому банки не використовують усі наявні можливості інвестування в інструменти, емітовані Міністерством фінансів”, — зазначається в листі.

Отримувачі листа сприйняли його зміст неоднозначно.

По-перше, незрозуміло, який його правовий статус: він зобов’язує банки до певних дій, є попередженням чи не має юридичної сили.

По-друге, незрозумілий вибірковий підхід НБУ щодо адресатів. Нацбанк є регулятором усіх банків у країні, а не лише державних. Дивно, коли центральний банк встановлює обмеження (формальні чи ні) щодо напрямків інвестицій, базуючись на тому, кому належить та чи інша установа.

Крім того, як стало відомо ЕП, державні банки не мають інвестицій в облігаціях країн G7. Натомість приватні установи лише нарощують обсяги таких вкладень.

Звідки у банків “зайва” валюта за кордоном?

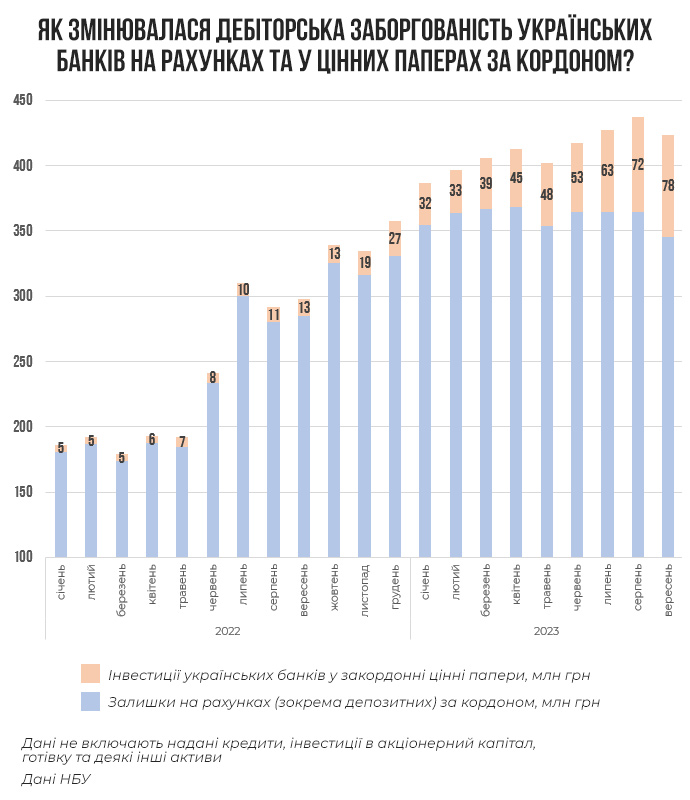

Вітчизняні банки тримають за кордоном чимало валютних активів. За даними НБУ, лише на поточних рахунках, депозитах та в боргових цінних паперах вони зберігають еквівалент 423 млрд грн. Ця цифра постійно зростає: з початку великої війни обсяг вимог українських банків до нерезидентів виріс удвічі.

На перший погляд, така ситуація неоднозначна, адже активи українських банків за кордоном зростають у той час, коли український уряд просить міжнародну спільноту про допомогу для фінансування бюджету. Однак таке зростання активів не свідчить про спробу банків вивести кошти з країни. Рахунки, про які йдеться, — переважно кореспондентські, на яких установи тримають валютні кошти своїх клієнтів.

Якщо власник доларового рахунку захоче переказати кошти на свій валютний рахунок в іншому українському банку, то за лаштунками цієї операції гроші рухаються між кореспондентськими рахунками двох українських банків, відкритими в банках США.

Отже, зростання обсягів валютних активів за кордоном — це передусім наслідок зростання валютної ліквідності, тобто залишків на валютних рахунках фізичних та юридичних осіб в українських банках. Чим більше українці зберігають валюти в банках, тим більше валютних активів українських банків за кордоном.

Причин зростання валютної ліквідності кілька.

По-перше, в умовах невизначеності, особливо на початку війни, українці переводили свої заощадження в іноземну валюту, аби зберегти їх від потенційної девальвації гривні. Частина таких заощаджень могла зберігатися на банківських депозитах та рахунках до запитання.

По-друге, з липня 2022 року НБУ дозволив українцям купувати безготівкову валюту за умови, що ці кошти будуть розміщені на депозит на три місяці без права дострокового зняття. В умовах великої різниці між офіційним та готівковим курсами ця послуга набула популярності та призвела до зростання залишків на валютних рахунках українців у банках.

Чому банки інвестують в облігації G7?

Банки можуть керувати валютною ліквідністю, яку вони зберігають за кордоном. Більшість коштів вони тримають на так званих рахунках до запитання. Таким чином вони гарантують, що клієнт зможе керувати залишком на своєму валютному рахунку та, наприклад, оперативно переказати ці кошти.

Однак частину грошей банки інвестують, наприклад, кладуть на депозитні рахунки в банку-кореспонденті. Ставки за цими депозитами в доларі можуть становити до 3% річних. Проте набагато більший відсоток можна заробити, вклавши частину ліквідності в облігації країни, у якій перебуває валютна ліквідність такого банку.

Якщо мова йде про доларові рахунки, то банки інвестують частину коштів у казначейські зобов’язання США. Ставки за цими інструментами становлять 5,2-5,4% річних.

Вкладаючи вільну валютну ліквідність в облігації уряду США, банк може запропонувати клієнтам вигідніші умови обслуговування валютних депозитів. Тож коли НБУ просить утриматися від таких інвестицій лише держбанки, він надає більше конкурентних переваг недержавним установам.

Чому НБУ не хоче, щоб держбанки вкладалися в іноземні облігації?

У вересні українські банки придбали облігацій країн Заходу на загальну суму, еквівалентну 78 млрд грн (близько 2 млрд дол). З початку великої війни обсяги таких інвестицій зросли в понад 14 разів.

За даними джерел ЕП, два держбанки активно обговорювали питання інвестицій своєї валютної ліквідності зокрема в американські казначейські зобов’язання. Хоча остаточного рішення з цього питання там не схвалити, імовірно, про такі наміри міг дізнатися Нацбанк, відреагувавши на них своїм листом.

В НБУ наголошують, що його повідомлення — це лише рекомендація. “Лист відображає позицію Національного банку щодо важливості актуалізації стратегій діяльності державних банків, зокрема в частині політики управління активами та пасивами в умовах воєнного стану і необхідності ухвалення важливих інвестиційних рішень банками відповідно до таких актуалізованих стратегій”, — пояснили ЕП в регуляторі.

В НБУ вважають, що держбанки не повинні інвестувати в цінні папери країн-партнерів, поки не мають актуалізованих стратегій. Ба більше, у регуляторі занепокоєні, що на таких операціях можуть заробити комерційні посередники.

“Позиція НБУ проста: ресурси та можливості державних банків набагато важливіші для економіки нашої держави і мають працювати максимально ефективно. Саме тому Національний банк вбачає, що такі інвестиції повинні здійснюватися максимально виважено, у контексті стратегій банків у воєнний час, у повній відповідності до державних інтересів”, — зазначають в НБУ.

Регулятор визнає, що державні банки мають працювати у власних інтересах з метою максимізації своїх прибутків, проте вважає, що цих цілей можна досягти, вкладаючи кошти у валютні ОВДП Мінфіну. У листі регулятор вказує, що інвестиції держбанків в облігації країн G7 несуть репутаційні ризики для України та можуть впливати на отримання підтримки від країн-партнерів. Щоправда, там не пояснили, яким чином.

У чому переваги іноземних облігацій?

Світ увійшов в епоху високої інфляції, яку провідні центробанки намагаються побороти підвищенням процентних ставок. Жорстка монетарна політика позначилася на вартості запозичень урядів США та інших країн G7. Якщо в розпал пандемії 2020 року ставка за десятирічними бондами американського уряду не перевищувала 1% річних, то наразі на них можна заробити понад 5%. Така дохідність вища за ту, яку пропонує український Мінфін: 4,7% за річними доларовими облігаціями.

Однак не лише високі процентні ставки підвищують привабливість американських облігацій. Інвестори побоюються вкладати кошти в альтернативні інструменти, наприклад, акції та облігацій приватних компаній, на тлі напруги між Вашингтоном та Пекіном, а також очікувань імовірної рецесії в Штатах.

Наприклад, холдинг Berkshire Hathaway Воррена Баффета прозвітував про рекордно високі залишки на рахунках та в короткотермінових облігаціях американського уряду.

Високі ставки приваблюють й українські банки, які й так тримають за кордоном свою валютну ліквідність. Крім вищої прибутковості, банки віддають перевагу облігаціям країн G7 ще й тому, що такі інструменти набагато ліквідніші, ніж, наприклад, валютні ОВДП українського Мінфіну.

“Якщо для фізособи продати ОВДП, як правило, не проблема, то в банків обсяги значно більші і знайти покупця на умовні 10 мільйонів доларів ОВДП за короткий час непросто. Ринок американських облігацій обчислюється трильйонами доларів і якщо комерційному банку знадобилися кошти для проведення клієнтського платежу, він може легко їх продати”, — пояснює фінансовий аналітик групи ICU Михайло Демків.

Чи може валюта банків працювати на користь України?

За даними НБУ, обсяг валютних ОВДП в портфелях банків з початку великої війни скоротився. 1 листопада обсяг ОВДП в доларах у їхніх портфелях становив 1,112 млрд дол (до великої війни було 2,104 млрд дол), хоча обсяг ОВДП у євро зріс удвічі до 800 млн євро.

Більшість валютних облігацій Мінфіну перебувають у власності державних банків: близько 82% в доларах та 87% у євро. Опитані ЕП представники держбанків зазначають, що готові вкладати навіть більше коштів у валютні борги уряду, проте Мінфін не має значної потреби в залученні іноземної валюти.

Аукціони з продажу ОВДП в Україні проходять щовівторка, однак далеко не на кожному з них Мінфін продає валютний борг. У липні-жовтні це було лише сім разів. На кожному такому аукціоні попит на валютні ОВДП значно перевищує пропозицію. Наприклад, на одному з останніх банки готові були придбати валютних облігацій уряду на 277 млн дол, а потреби Мінфіну становили лише 100 млн дол.

Інших можливостей інвестувати валютну ліквідність банки не мають. Кредитування бізнесу під час війни зупинилося, а валютні позики населенню заборонені законом. Через це валютні кошти банків накопичуються на коррахунках за кордоном і в кращому разі приносять дохід у розмірі кількох процентів річних.

Хто в Україні найбільше вкладає в папери G7?

Хоча інвестиції банків (крім державних) у закордонні облігації останнім часом зростають небаченими темпами, проте їм далеко до найбільшого в Україні інвестора в такі цінні папери. Цим інвестором є сам Нацбанк.

Більша частина золотовалютних резервів НБУ існує у вигляді цінних паперів. 1 листопада Нацбанк зберігав у цих інструментах понад 26,2 млрд дол. Більшість цих цінних паперів — облігації уряду США. Вони мають високу ліквідність, що дозволяє Нацбанку оперативно продавати їх, а отримані кошти спрямовувати на підтримку стабільності гривні.

Ярослав ВІНОКУРОВ

Что скажете, Аноним?

[10:40 03 февраля]

[07:00 03 февраля]

[07:00 02 февраля]

19:00 03 февраля

18:30 03 февраля

18:20 03 февраля

18:10 03 февраля

18:00 03 февраля

12:00 03 февраля

11:30 03 февраля

11:00 03 февраля

[11:45 30 января]

[18:25 10 января]

[11:14 03 января]

(c) Укррудпром — новости металлургии: цветная металлургия, черная металлургия, металлургия Украины

При цитировании и использовании материалов ссылка на www.ukrrudprom.ua обязательна. Перепечатка, копирование или воспроизведение информации, содержащей ссылку на агентства "Iнтерфакс-Україна", "Українськi Новини" в каком-либо виде строго запрещены

Сделано в miavia estudia.